金价持续突破高点 银行黄金账户利率接近零

- 文学

- 2025-02-10 08:18:10

- 11

从短期来看,黄金的估值和技术指标都已显示出超买迹象。

2025年初,黄金需求不断增长,推动国际金价连续5周上涨。现货黄金和COMEX黄金价格涨幅多次突破历史高点。在此背景下,各大银行调整黄金业务:将黄金账户定期年化利率下调最多30个基点,活期利率下调至0.01%,逼近零利率,将积存金起购金额提高至700元。

此外,金价上涨还受到多重利好因素推动:央行连续三个月增持黄金储备,10家保险公司也开始试点投资黄金业务等。不过,投资者仍需警惕金价波动带来的风险。

多家银行调整积存金业务细则

2月7日,招商银行发布通知,由于近期黄金市场的变化,该行计划从2月12日起对黄金账户业务相关利率进行调整。记者注意到,此次招商银行对黄金账户利率的调整幅度较大,呈现出期限越短的产品利率降幅越明显的特点。

具体来看,三个月期产品年化利率调整至0.1%,较当前下调20个基点,六个月、九个月、一年期均下调30个基点,年化利率分别下调至0.1%、0.2%、0.3%,当前上述期限品种年化利率分别为0.4%、0.5%、0.6%。而黄金活期年化利率下调幅度最大,从0.1%下调至0.01%,利率趋于零。

据了解,招商银行为客户开设了黄金账户,用于记录黄金份额的交易情况。借助这一账户,客户能够办理黄金活期和黄金定期业务,二者均属于黄金积存业务,即客户在银行存储的“纸黄金”。

“在金价上涨初期,为吸引客户购入,不少银行开展黄金积存业务,以较高利率等方式招揽客户。”业内人士对记者表示,根据规则,客户依据实时金价进行买卖,自行承担金价波动带来的盈亏,同时可享受银行支付利息带来的份额增长。在卖出时,投资者既可以选择提取实物黄金,也可以选择直接兑换为货币资金。

但随着金价不断上涨,银行开始调整黄金积存金业务细则。例如,中国银行近日发布公告称,客户在购买积存金产品或创建积存定投计划时,最低购买金额从650元上调至700元,而追加购买金额仍保持为200元的整数倍。

这并非中国银行第一次调整该业务起购金额。2024年9月,中国银行将积存金业务的最低购买金额从600元提高到650元。同一天,也将定期积存的起始金额从600元上调至700元,这一调整适用于日均积存和自选日积存两种方式。

还有部分银行对黄金积存业务的起购金额进行了动态调整。比如,2024年9月,将按金额定投的起购金额改为随金价浮动,但交易递增单位仍保持为10元。另外,2024年4月,发布公告称,自2024年5月1日起,根据黄金市场情况动态调整黄金积存业务的起购金额,调整后的金额高于前一自然月上海黄金交易所Au99.99合约的收盘价均价,且为10元的整数倍。

利好因素支撑下仍需谨慎

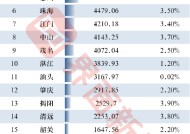

银行调整积存金年化利率及起购金额,主要是为了应对黄金价格的持续上涨。今年以来,黄金价格一路走高,连续5周实现上涨。其中,现货黄金和COMEX黄金价格的涨幅均超过8%,并且多次刷新历史最高纪录。

2月7日,现货黄金价格创下每盎司2883.16美元的历史新高,上海黄金交易所Au99.99收盘价为668.99元/克,较年初上涨了9%。2月8日,现货黄金价格继续维持高位,最高达到2910.60美元/盎司,COMEX黄金期货价格也上涨至2886.80美元/盎司,本周累计涨幅为1.83%。

“黄金投资的收益主要取决于价格的涨跌,而非利息收入。”分析人士对记者表示,近期,购买黄金的投资者数量显著增加。因此,即便银行下调相关利率,客户可能也不会太在意,银行则可以利用这一机会降低自身的资金成本。

在业内人士看来,金价持续攀升缘于多方面因素。“美联储开启降息周期,去年9月直接降息50个基点。加上去年11月大选后政策的不确定性,金价受到有力推动。”大宗商品交易人士对记者表示,另一方面,地缘政治风险不断升温,促使大量避险资金流入黄金市场。

此外,全球央行持续增持黄金储备,去年前三季度净购黄金量就超过670吨,其中,中国、印度等新兴市场国家央行增持表现尤为突出,这推动了黄金需求结构从金融属性向货币属性转变。

而上述利好因素仍在延续。根据我国央行发布的最新数据,截至2025年1月末,我国央行的黄金储备总量达到7345万盎司,较上个月增加了16万盎司。回顾2024年12月末,央行黄金储备为7329万盎司,而2024年11月末则为7296万盎司。

与此同时,我国监管部门推动保险资金投资黄金业务试点开展。2月7日,国家金融监督管理总局发布《关于开展保险资金投资黄金业务试点的通知》(下称《通知》),批准人保财险、、太平人寿、中国信保、平安财险、平安人寿、太保财险、太保寿险、泰康人寿、等10家保险公司开展黄金投资试点业务。

根据《通知》要求,参与试点的保险公司可以将中长期资产配置作为目标,开展黄金投资业务试点。其投资范围涵盖在上海黄金交易所主板上市或交易的多种黄金相关产品,具体包括:黄金现货实盘合约、黄金现货延期交收合约、上海金集中定价合约、黄金询价即期合约、黄金询价掉期合约以及黄金租借业务。

官方数据显示,截至2024年三季度末,保险行业资金运用的账面余额总计为32.15万亿元。根据相关《通知》规定,试点保险公司在开展黄金投资业务时,其投资黄金的账面余额不得超过上季末公司总资产的1%。据测算,以试点公司最新的总资产规模为基准,理论上可用于配置黄金资产的上限接近2000亿元。

不少业内观点看来,上述因素还将推动金价持续上涨。国际投行高盛在近期的一份分析报告中指出:“展望2025年,黄金市场整体有望延续强势表现,短期内可能会受到一些因素的干扰,但整体走势预计呈现震荡上扬的格局,整体价格将突破3000美元。”

不过,金价持续高涨,也有机构出现“恐高”情绪。兴业研究在近期发布的研究报告中提到,从短期来看,黄金的估值和技术指标都已显示出超买迹象。当金价的季度滚动涨幅分别达到10%、15%和20%时,通常会进入调整阶段。

业内人士提醒,投资者需关注市场动态,并根据自身风险承受能力谨慎选择黄金投资品种。“比如,银行积存金业务通常有不同的分类,一类是通过低买高卖获取差价收益,另一类是可将积存的黄金提取为实物。此外,不同银行对提取实物黄金的最低起点金额有不同规定,一般为10克或20克。”一名银行理财经理告诉记者。

上一篇:人民日报:减负松绑跑起来

有话要说...